- トップページ

- 使える税金

※本制度は規約変更が行われている場合があります。

本内容にも錯誤がある場合もございますので、国土交通省公式サイトなどでご確認下さい。

中古住宅ローン控除

中古住宅の住宅ローン控除の仕組み

税金が安くなるとは、どういうことなのでしょうか。これは「すでに税金を年末調整や確定申告でお返します。」という意味です。

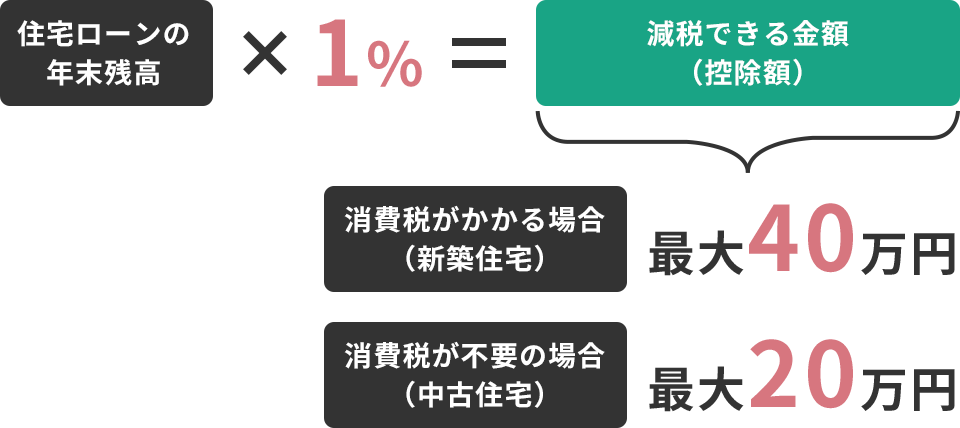

控除額の計算と上限額

住宅ローンの12月末時点の残高(借りているお金)の1%(上限あり)が、毎年の控除額というふうになります。

控除期間は10年間で、毎年の控除額×10年が控除額の合計になります。住宅ローン控除の説明で「最大400万円」という言葉が登場しますが、これは消費税がかかる場合(新築住宅)の取得によるもので、毎年40万円の控除額を10年間受け続けたときの上限額を指す場合になります。

残念ながら個人間売買が一般的な中古住宅では毎年の控除額が最大20万円なので、10年間この制度を利用したとしても控除額の上限は200万円です。

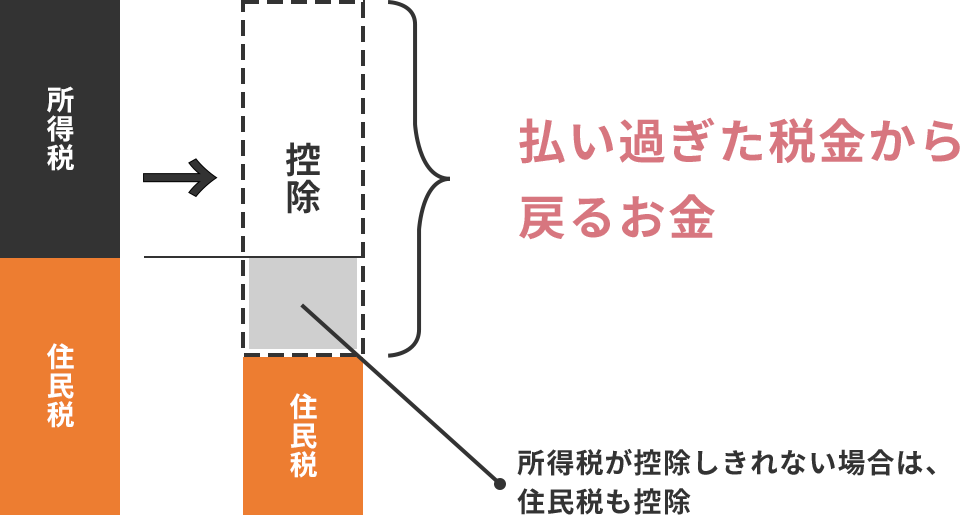

所得税が控除額に満たない場合は、住民税も対象に

住宅ローンの年末残高×1%で計算される控除額は、所得税から引かれます。なかには控除額が所得税の額よりも大きくなる場合があります。そうしたケースでは所得税だけでなく、住民税も住宅ローン控除の対象となります(上限あり)。

住宅ローン減税制度利用の条件

-

自ら居住すること

-

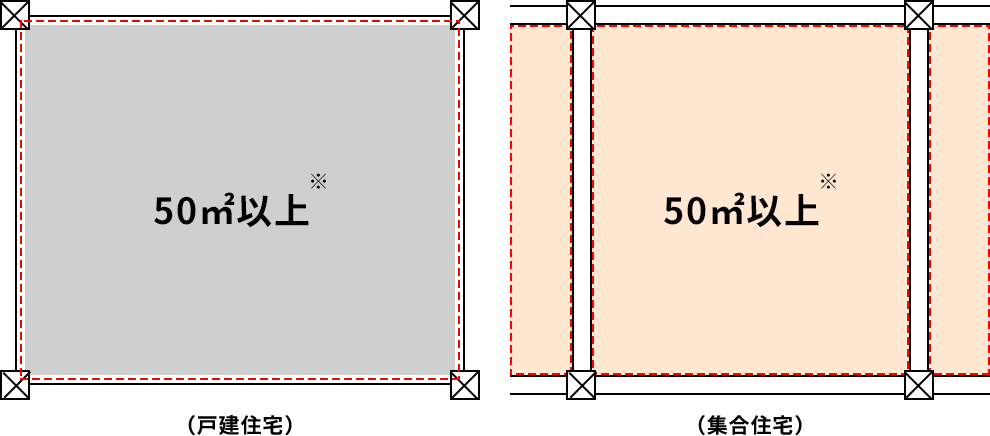

床面積が50m²以上(一部、40m²以上)であること

-

中古住宅の場合、耐震性能を有していること

-

借入期間や年収についても要件あり

自ら居住すること

住宅ローン減税を受けられるのは「居住の用に供した場合」とされています。また、住宅の引渡し又は工事の完了から6ヶ月以内に、減税を受けようとする者が自ら居住する必要があり、居住の実態は住民票により確認することとなります。このため、別荘などのセカンドハウスや賃貸用の住宅は対象となりません。

床面積が50m²以上(一部、40m²以上)であること

対象となる住宅の床面積が50m²以上であることが要件となっています。ただし、一定の期間内(下記参照)に契約し、令和3年1月1日から令和4年12月31日までの間に入居した場合は、40m²以上が要件となります。

また、40m²以上50m²未満については、合計所得金額が1,000万円以下の年のみ適用されます。

-

※制度期限、制度規約、軽減の税率等は随時変更している場合がございますので関連機関のホームページなどでご確認ください。

この床面積の測定方法は不動産登記上の床面積と同じであり、戸建住宅の場合は壁心、共同住宅の場合は内法により測定することとなっています。

床面積の測り方

※ 上記、一定の期間内に契約した場合は、40m²以上

不動産登記規則

(建物の床面積)

第百十五条 建物の床面積は、各階ごとに壁その他の区画の中心線(区分建物にあっては、壁その他の区画の内側線)で囲まれた部分の水平投影面積により、平方メートルを単位として定め、一平方メートルの百分の一未満の端数は、切り捨てるものとする。

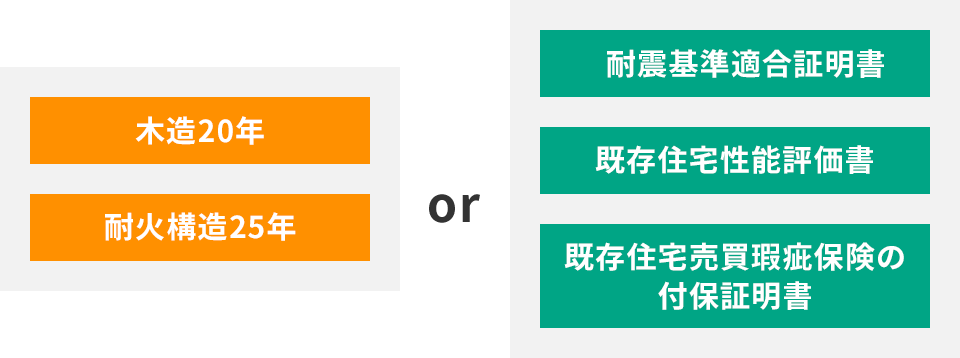

耐震性能を有していること(中古住宅の場合)

新築住宅は現在の建築基準法に基づき設計され、建築確認を受けていますが、中古住宅の場合、建築年代によっては現行の耐震基準を満たしていない場合があります。このため、中古住宅を購入する場合に住宅ローン減税を受けるためには、耐震性能を有していることを別途確認する必要があり、次のいずれかに適合することが要件となります。

① 築年数が一定年数以下であること

-

耐火建築物以外の場合(木造など):20年以内に建築された住宅であること

-

耐火建築物※の場合:25年以内に建築された住宅であること

※鉄筋コンクリート造、鉄骨鉄筋コンクリート造など

② 以下のいずれかにより現行の耐震基準に適合していることが確認された住宅であること

-

- A

- 耐震基準適合証明書

国土交通大臣が定める耐震基準に適合していることについて、建築士等が証明したもの

-

- B

- 既存住宅性能評価書(耐震等級1以上)

既存住宅性能評価において、耐震等級1以上が確認されたもの

-

- C

- 既存住宅売買瑕疵保険に加入

住宅瑕疵担保責任保険法人による中古住宅の検査と保証がセットになった保険(既存住宅売買瑕疵保険)に加入していること。同保険への加入には現行の耐震基準に適合していることが要件とされている。【平成25年度税制改正により追加】

中古住宅、中古マンションの耐震性の条件

既存住宅売買瑕疵保険

特定住宅瑕疵担保責任の履行の確保等に関する法律に基づき国土交通大臣から指定を受けた住宅専門の保険会社(保険法人)が引き受ける保険であり、「既存住宅売買瑕疵保険」は、中古住宅についての欠陥を保証する保険です。なお、宅建業者による買取再販型と、個人間売買型の二種類の保険商品があります。

その他の主な要件

-

借入金の償還期間が10年以上であること

-

合計所得金額が3000万円以下であること(3000万円を超える年は住宅ローン控除が利用できない)

-

増改築等の場合、工事費が100万円以上であること

※本制度は規約変更が行われている場合があります。

本内容にも錯誤がある場合もございますので、国土交通省公式サイトなどでご確認下さい。

登記費用の軽減

どんな場合に軽減される?

住宅を購入するときは軽減措置が受けられ、税率が引き下げられる場合があります。ただし、軽減措置を受けるにはいくつかの条件を満たさなければなりません。具体的に紹介します。

土地

土地の所有権移転登記は、0.5%引き下げられ、2.0%→1.5%になります。要件は期日だけで、面積などは問われず、住宅が立っているかどうかも関係ありません。

※制度期限、制度規約、軽減の税率等は随時変更している場合がございますので関連機関のホームページなどでご確認ください。

建物

土・新築建物の所有権保存登記 0.4%→0.15%

・中古建物の所有権移転登記 2.0%→0.3%に、それぞれ軽減されます。

こちらの軽減措置には住宅に関するいくつかの要件があり、まず登記簿上の床面積が50m2以上でないと軽減されません。

この「登記簿上の床面積」というのは、マンションの場合、壁の内側で囲まれた「内法(うちのり)面積」を指します。広告などに表示される専有面積は、壁の厚みの中心線で囲まれた「壁芯(かべしん)面積」なので、内法面積より少し広くなっています。つまり広告で50m2を少し超えている住戸でも、登記簿上は50m2未満となり、登録免許税の軽減が受けられないケースがあるので注意が必要です。

中古の建物の場合は、軽減措置の要件として、築年数の制限もあります。マンションは築25年以内、木造一戸建ては築20年以内です。この築年数を超えていても、建築士が耐震診断をするなどして現在の耐震基準(新耐震基準)に適合していることが証明できれば同じように軽減を受けられます。

住宅ローン借り入れの際の抵当権設定登記も、軽減を受けると税率が0.1%に引き下げられます。この軽減措置の要件も、建物の所有権登記の場合と同じです。

※本制度は規約変更が行われている場合があります。

本内容にも錯誤がある場合もございますので、国土交通省公式サイトなどでご確認下さい。

不動産取得税の軽減

中古住宅の不動産取得税の概要

中古住宅の不動産取得税の算定

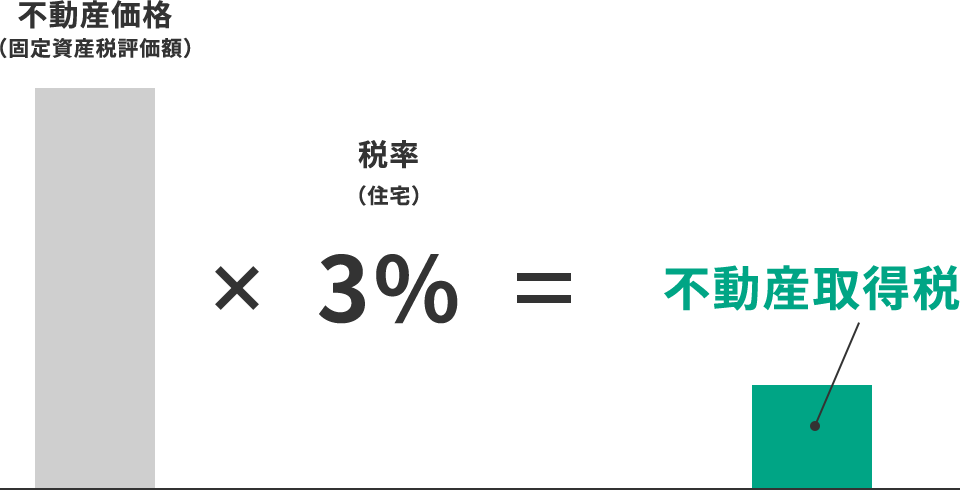

税額の具体的な算定方法についてご説明します。軽減がないとした場合の税額の基本的な算定式、イメージは以下の通りです。(算定方法は新築住宅と同じです。)

中古住宅の不動産取得税 算定式(軽減がない場合)

不動産取得税額=固定資産税評価額×税率

中古住宅の不動産取得税算定イメージ(軽減がない場合)

算定方法は新築と同じ

中古住宅の不動産取得税の算定

税率についても、新築・中古に関係なく、「住宅」の区分として以下の表のとおり適用されます。

| 種別 | 税率 | |

|---|---|---|

| 家屋 | 住宅 | 非住宅 |

| 3% | 4% | |

| 土地 | 3% | |

税率は新築と同じ3%

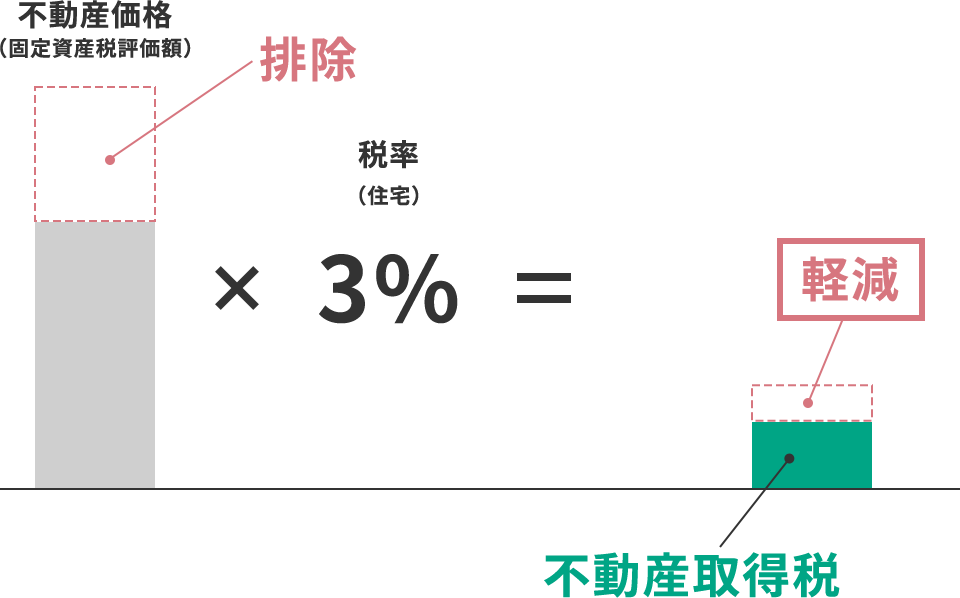

中古住宅の不動産取得税の軽減

中古住宅の不動産取得税の軽減措置の内容について見てみましょう。一定の要件を満たす中古住宅については、新築同様、固定資産評価額から軽減額を控除して税額を算定します。税額の算定式、イメージは以下のとおりです。

中古住宅の不動産取得税 算定式(軽減あり)

不動産取得税額=(固定資産税評価額-控除額)×税率3%

中古住宅の不動産取得税の軽減イメージ

このように、不動産の価格から控除される仕組みは新築と同じですが、中古住宅の控除額は、築年次に応じて下表より求めます。

中古住宅の不動産取得税における控除額

| 種別 | 新築年月日 | 控除額 (軽減税額相当) |

|---|---|---|

| 中古住宅 | 平成元年4月1日~平成9年3月31日 | 1,000万円(300,000円) |

| 中古住宅 | 平成 9年4月1日以降 | 1,200万円(360,000円) |

表内のカッコ書きは、軽減税額相当額(控除額×税率3%)→実質上の減税額を示しています。

中古住宅の不動産取得税の軽減を受けるための主な要件

次の1~3の全てを満たす住宅の取得であること

-

- 1

- 個人が自己の居住用に取得する住宅であること。

-

- 2

- 取得する住宅の延べ床面積(物置、車庫及びマンションの共用部分などを含む。)が50m2以上240m2以下であること。

-

- 3

- 昭和57年1月1日以後に新築されたもの。または、これに該当しない住宅で、建築士等が行う耐震診断によって新耐震基準に適合していることの証明がされたもの(証明に係る調査が住宅の取得日前2年以内に終了していることが必要。)。

※平成26年度税制改正により、現行の耐震基準に適合しない中古住宅を取得した場合であっても、所要の手続を行うことにより、この軽減措置の適用が可能となりました。

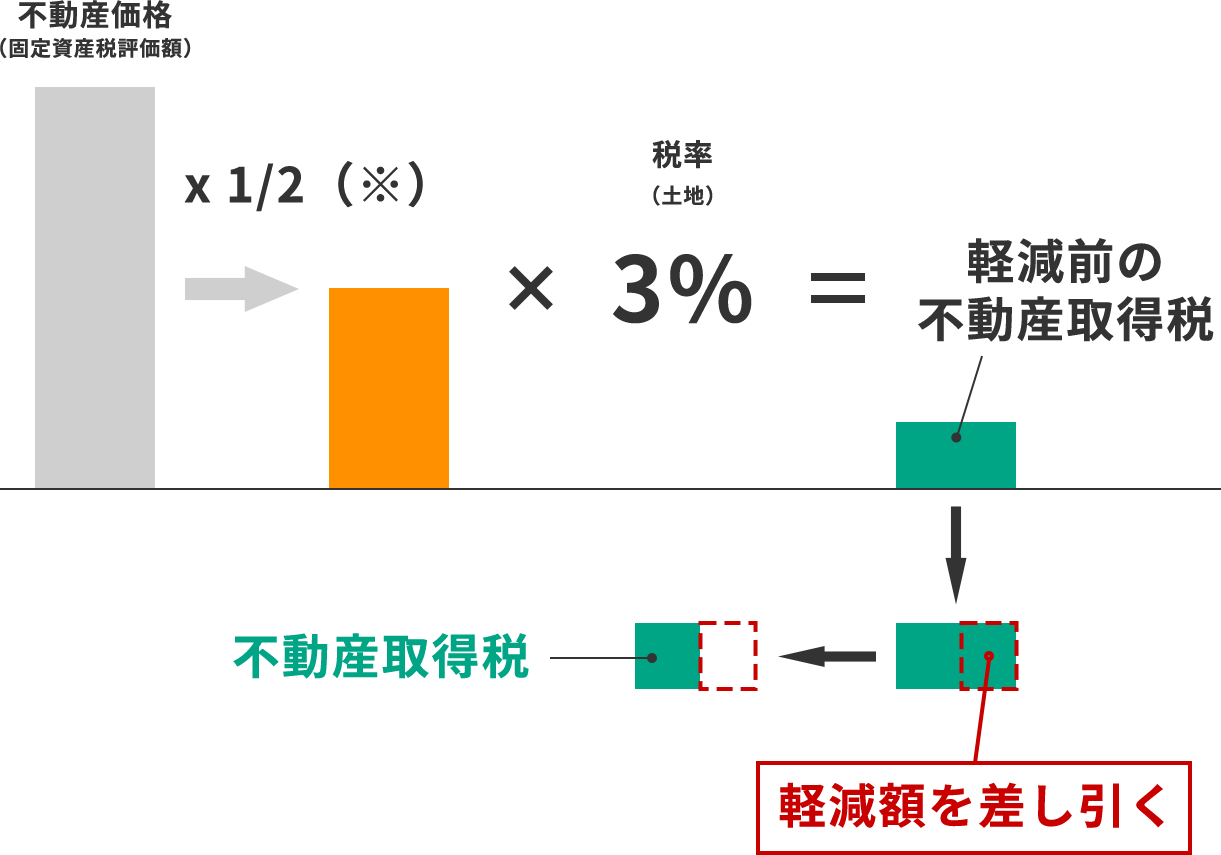

中古住宅を取得した場合の土地の不動産取得税の軽減

それでは、次に、中古住宅用の土地を取得した場合における不動産取得税の軽減措置について見てみましょう。なお、軽減内容、算定方法は新築の場合と同じです。

土地(中古住宅用)の軽減措置

土地の不動産取得税 算定式

不動産取得税額=固定資産税評価額×1/2×税率3%–軽減額

土地の不動産取得税の軽減イメージ

(※)宅地評価土地に係る課税標準の特例措置により、固定資産税評価額の2分の1の額になります。

軽減額は以下により求めます。

土地の不動産取得税の軽減額

| 種別 | 軽減額 |

|---|---|

| 土地(中古住宅用) | 軽減額:次のうちいずれか大きい方の金額 (1)45,000円(税額が45,000円未満の場合にはその金額) (2)土地の1平方メートルあたりの価格(※)×住宅の床面積の2倍(200㎡が限度)×税率3% |

| (※) 固定資産税評価額を2分の1にした額から1平方メートル当たりの価格を計算します。 | |

中古住宅の土地の不動産取得税の軽減を受けるための主な要件

-

- ・

- 住宅と土地の取得者が同じであること。

-

- ・

- 取得した住宅が上記の軽減の要件に該当し、土地の取得が住宅取得前後1年以内であること。

中古住宅の不動産取得税の軽減額簡易診断

実際にどの程度の軽減が受けられるのか・・・次のモデルケースで、軽減がない場合とある場合を比べてみましょう。

モデルケース

-

- 住宅:平成8年1月新築、延べ床面積120m²、取得価格1,800万円、固定資産評価額900万円

-

- 土地:面積180m²、取得価格1,800万円、固定資産評価額1,300万円

住宅の不動産取得税の税額 比較表

| 種別 | 税額(軽減なし)(A) | 税額(軽減あり)(B) | 減税額(A-B) |

|---|---|---|---|

| 住宅 | 270,000円 900万円×3% |

0円 (900万円-1,000万円)×3% |

270,000円 |

| 土地 | 195,000円 (1,300万円×1/2)×3% |

0円 (1,300万円×1/2)×3% -軽減額216,000円(※) |

195,000円 |

| 合計 | 465,000円 | 0円 | 465,000円 |

(※)土地の軽減額算定:土地の1平方メートルあたりの価格36,000円(1,300万円÷2÷180m²)×住宅の床面積の2倍200m²(120m²×2=240m²>上限200m²→200m²)×税率3%=216,000円>45,000円→216,000円

このケースでは、本来課せられる465,000円の税額全てが軽減され、納税額は0円となります。

贈与の特例

住宅取得等資金の贈与を受ける場合の特例

父母や祖父母などの直系尊属から、自分が住む住宅を新築または取得する場合や、増改築等にあたっての資金援助として贈与を受けた場合には、一定金額までの贈与について贈与税が非課税となる制度の期限が延長され、その限度額が拡大されます。平成27年(2015年)1月1日から令和3年(2021年)12月31日までの間に贈与により受ける住宅取得等資金に適用されます。

| 非課税限度額 | ||||

|---|---|---|---|---|

| 住宅の取得等の 契約期間 |

住宅を消費税10%で取得 | 左記以外 | ||

| 一定の省エネルギー性・ 耐久性を備えた住宅 |

左記以外の住宅 | 一定の省エネルギー性・ 耐久性を備えた住宅 |

左記以外の住宅 | |

| 〜平成27年12月31日 | ー | ー | 1,500万円 | 1,000万円 |

| 平成28年1月1日〜 平成31年3月31日 |

ー | ー | 1,200万円 | 700万円 |

| 平成31年4月1日〜 令和2年3月31日 |

3,000万円 | 2,500万円 | 1,200万円 | 700万円 |

| 令和2年4月1日〜 令和3年12月31日 |

1,500万円 | 1,000万円 | 1,000万円 | 500万円 |

この特例の適用を受けるには、床面積は50平方メートル(令和3年1月1日以後の贈与については40平方メートル)以上240平方メートル以下であること、中古住宅の取得の場合、耐火建築物であれば築年数25年以内、耐火建築物以外は20年以下など、取得する家屋の要件や、受贈者の要件なども満たす必要があります。

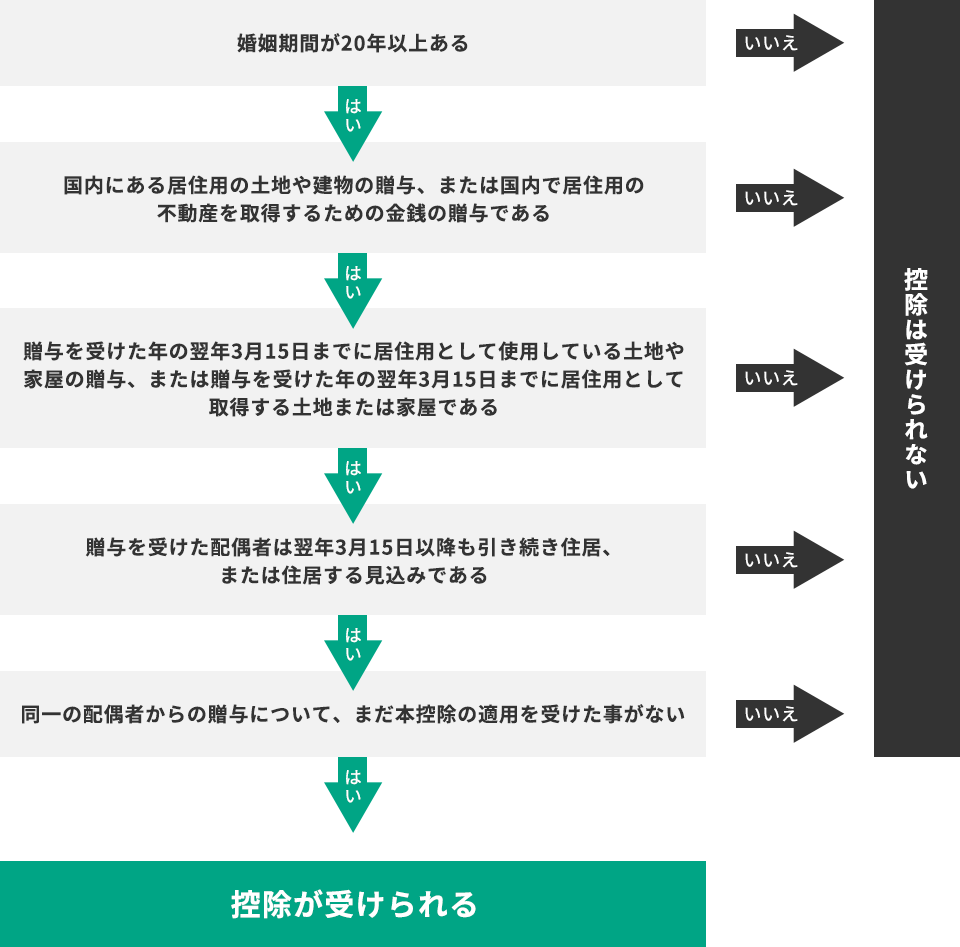

贈与税の配偶者控除

配偶者から居住用不動産または居住用不動産を取得するための金銭を贈与された場合は、2,000万円(基礎控除とあわせて2,110万円)まで控除できるという特例です。同じ配偶者からの贈与については一生に一度だけ適用されます。

適用条件

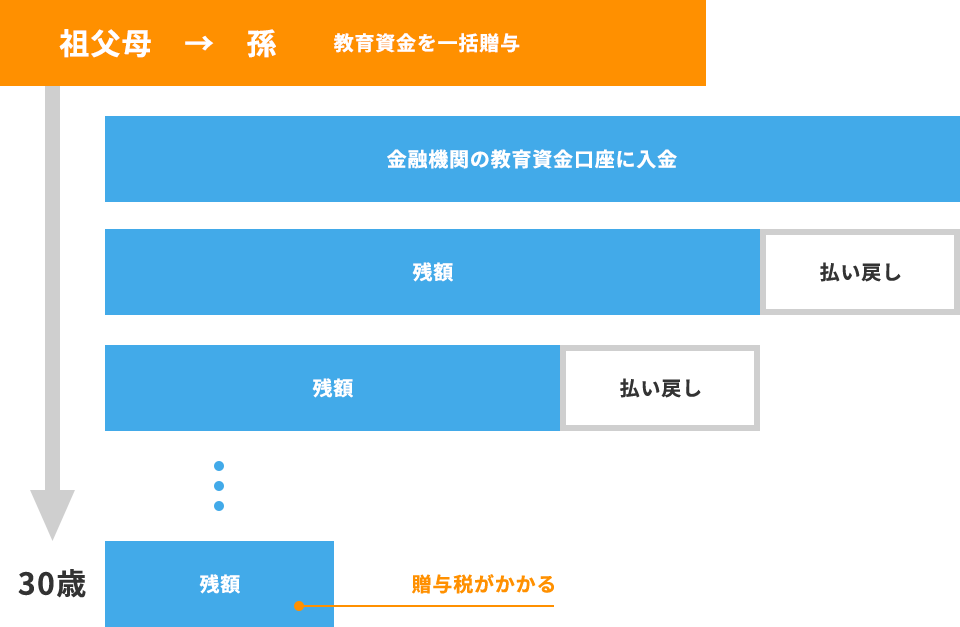

教育資金の一括贈与の非課税制度

平成25年(2013年)4月1日から令和5年(2023年)3月31日までの間に、父母・祖父母などの直系尊属から「30歳未満の子・孫等」に教育のための資金を贈与した場合、贈与を受けた人一人につき1,500万円(学校等以外に支払われるものについては500万円が限度)までは非課税になります。

この制度を利用するには、金融機関に教育資金口座を開設し、金融機関を通じて本制度の適用を受ける旨の申告書を所轄の税務署に提出します。

金融機関から払い出しする際は、教育資金にあてることを証明する領収書などを提出する必要があります。

贈与を受けた人が30歳に達したときに残額があると、その残額には贈与税が課税されます。

-

※1 贈与を受けた人の前年の合計所得金額が1,000万円を超える場合には、この非課税制度の適用を受けることができません(平成31年(2019年)4月1日以後の贈与について適用されます)。

-

※2 信託期間中に贈与した人が亡くなった場合、死亡日時点における教育資金口座に預け入れた資金から教育資金として使用された金額を差し引いた残額(以下「管理残額」といいます)は相続税の課税対象になります。

(平成31年(2019年)3月31日以前の贈与は相続税の課税対象になりません。また、平成31年4月1日から令和3年3月31日までの贈与は、相続開始前3年以内の贈与についてのみ相続税の課税対象になります。)

ただし、贈与を受けた人が次に該当する場合、贈与した人が死亡しても相続税の課税対象になりません。

①23歳未満である場合

②学校等に在学している場合

③雇用保険法に基づく教育訓練給付金の支給対象となる教育訓練を受講している場合 -

※3 贈与者の子以外の直系卑属(孫・ひ孫)に相続税が課税される場合には、管理残額に対する相続税額は「相続税額の2割加算」の適用があります。

(令和3年3月31日までの相続については「相続税額の2割加算」は適用されません。) -

※4 令和元年(2019年)7月1日以降、贈与を受けた人が30歳に達した日に学校等に在学中や教育訓練給付金の支給対象の教育訓練を受講している場合には、最長40歳まで適用期間を延長することができます。

教育資金の例

(文部科学省「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」より)

1学校等に対して直接支払われる次のような金銭をいいます。

① 入学金、授業料、入園料、保育料、施設設備費、通学定期券代、留学渡航費または入学(園)試験の検定料など

② 学用品の購入費や修学旅行費や学校給食費など学校等における教育に伴って必要な費用など

(注)「学校等」とは、学校教育法で定められた幼稚園、小・中学校、高等学校、大学(院)、専修学校、各種学校、一定の外国の教育施設、認定こども園または保育所などをいいます。

2学校等以外に対して直接支払われる次のような金銭で社会通念上相当と認められるものをいいます。

(Ⅰ)役務提供または指導を行う者(学習塾や水泳教室など)に直接支払われるもの

③ 教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

④ スポーツ(水泳、野球など)または文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

⑤ ③の役務の提供または④の指導で使用する物品の購入に要する金銭

(注)令和元年(2019年)7月以降に支払われる③~⑤の金銭で、贈与を受けた人が23歳以上である場合は非課税の対象外となります。

ただし、教育訓練給付金の支給対象となる教育訓練の受講費は非課税の対象です。

(Ⅱ) (Ⅰ)以外(物品の販売店など)に支払われるもの

⑥ ②に充てるための金銭であって、学校等が必要と認めたもの

結婚、子育て資金の一括贈与の非課税制度

平成27年(2015年)4月1日から令和5年(2023年)3月31日までの間に、父母・祖父母などの直系尊属から「20歳以上50歳未満の子・孫等」に結婚・ 子育てのための資金を贈与した場合、贈与を受けた人一人につき、1,000万円(結婚に際して支出する費用については300万円が限度)までは非課税となります。

この制度を利用するには、金融機関に口座を開設し、金融機関を通じて本制度の適用を受ける旨の申告書を所轄の税務署に提出します。金融機関から払い出しする際は、結婚・子育て資金にあてることを証明する領収書などを提出する必要があります。贈与を受けた人が50歳に達したときに残額があると、その残額には贈与税が課税されます。

(注)贈与を受けた人の前年の合計所得金額が1,000万円を超える場合には、この非課税制度の適用を受けることができません(平成31年(2019年)4月1日以後の贈与について適用されます)。